Ada berbagai macam perhitungan bunga pinjaman bank yang berbeda-beda tergantung pada bank yang dipilih. Setiap bank, seperti BCA, BRI, Mandiri, atau bank lainnya, memiliki ketentuan bunga yang berbeda pada jenis pinjaman yang ditawarkan, mulai dari kredit rumah, kredit kendaraan bermotor, hingga KTA.

Maka dari itu, sangat penting bagi debitur untuk mempelajari rincian penghitungan bunga serta persentase yang dimiliki oleh setiap jenis kredit yang ingin dipinjam. Dengan memahami hal ini, debitur dapat terhindar dari risiko bunga kredit yang bisa membebani keuangan.

Berikut contoh cara menghitung bunga kredit bank sesuai jenis bunga yang diberlakukan.

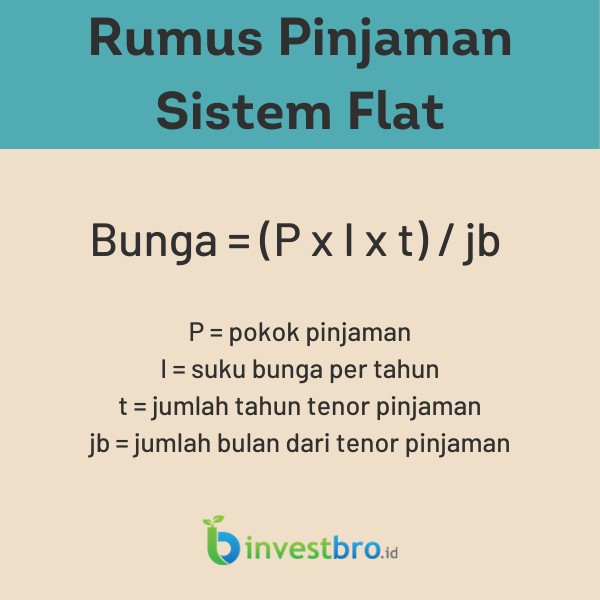

Rumus Bunga Pinjaman dengan Sistem Flat

Pinjaman yang memberlakukan bunga flat mudah dihitung karena setiap bulan nilai cicilannya sama. Demikian juga untuk angsuran pokok dengan bunganya. Seluruhnya dihitung dengan proporsional, mengikuti jangka waktu kredit yang diambil.

Rumus bunga pinjaman bank dengan sistem flat adalah Bunga = (P x I x t) / jb.

P merupakan pokok pinjaman, I merupakan suku bunga per tahun, t merupakan jumlah tahun tenor pinjaman, dan jb merupakan jumlah bulan dari tenor pinjaman.

Contoh perhitungannya, Pak Adi mengajukan kredit dari sebuah bank nasional dengan jumlah pokok pinjaman Rp 18.000.000 dan suku bunga flat sebesar 5% per tahun. Pak Adi memilih tenor kredit selama 24 bulan. Dengan menggunakan rumus di atas, maka bunga yang harus dibayarkan adalah sebesar Rp (18.000.000 X 5% X 2) / 24 = Rp 75.000.

Dalam hal ini, setiap bulannya Pak Adi harus membayar angsuran sebesar Rp 825.000, yang terdiri dari angsuran pokok sebesar Rp 750.000 ditambah dengan bunga flat sebesar Rp 75.000. Jumlah cicilan ini akan tetap sama sepanjang masa tenor pinjaman.

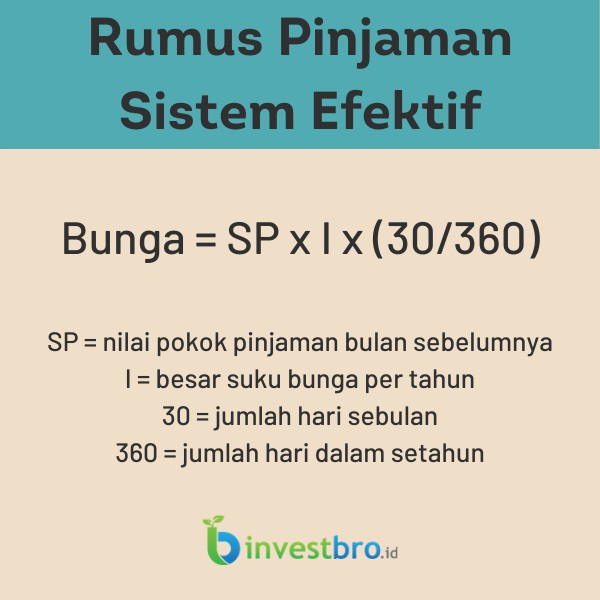

Rumus Bunga Pinjaman dengan Sistem Bunga Efektif

Bunga efektif umumnya diterapkan pada pinjaman jangka panjang, seperti kredit perumahan atau pinjaman dengan sifat investasi, dan dikenal dengan istilah sliding rate. Perhitungan bunga pada tipe ini berubah mengikuti sisa pokok hutang yang masih ditanggung oleh debitur, sehingga meskipun jumlah angsuran tetap sama, porsi bunga maupun pinjaman pokok akan terus berubah seiring berjalannya waktu.

Tingkat bunga pada sistem bunga efektif akan lebih kecil dibandingkan dengan sistem bunga flat, karena jenis kredit yang dilunasi dalam jangka waktu yang lebih panjang. Angsuran pada bulan kedua biasanya lebih rendah dari angsuran pada bulan pertama, dan angsuran pada bulan ketiga akan lebih rendah dari angsuran pada bulan kedua, dan seterusnya.

Rumus bunga pinjaman bank dengan sistem bunga efektif adalah Bunga = SP x I x (30/360).

SP merupakan nilai pokok pinjaman bulan sebelumnya, I merupakan besar suku bunga per tahun, 30 merupakan jumlah hari dalam sebulan, dan 360 merupakan jumlah hari dalam setahun.

Contoh: Bu Anita mengajukan kredit dengan pokok Rp 18.000.000 dan suku bunga 10% per tahun dengan tenor pinjaman selama 24 bulan. Dengan menggunakan rumus di atas, maka perhitungan bunga pada bulan pertama adalah sebesar Rp 18.000.000 x 10% x (30 hari/360 hari) = Rp 149.940. Jadi, nilai angsuran pokok ditambah bunga pada bulan pertama adalah sebesar Rp 750.000 + Rp 149.940 = Rp 899.940.

Sementara itu, nilai bunga efektif pada bulan kedua adalah sebesar Rp 17.250.000 x 10% x (30 hari/360 hari) = Rp 143.175. Sehingga, nilai angsuran pokok ditambah bunga pada bulan kedua adalah sebesar Rp 750.000 + Rp 143.175 = Rp 893.175.

Dalam contoh di atas, terlihat bahwa angsuran pada bulan kedua lebih rendah dibandingkan dengan angsuran pada bulan pertama. Hal ini disebabkan oleh penurunan sisa pokok hutang yang harus dibayar pada bulan kedua.

Menghitung Bunga Pinjaman dengan Sistem Bunga Anuitas

Sistem bunga anuitas kurang lebih menyerupai bunga efektif. Akan tetapi ada beberapa modifikasi. Bunga pada awal kredit akan nampak cukup besar namun selanjutnya bertahap akan menurun ketika mendekati berakhirnya waktu kredit. Untuk perhitungannya pun seperti bunga efektif. Perbedaannya yaitu angsuran akan tetap tiap bulan. Kendati nilai bunga dan angsuran pokok berubah sesuai tenor kredit. Itu bertujuan agar mempermudah nasabah ketika membayar angsuran. Prinsipnya, sisa hutang menurun, namun angsuran tak berubah besarannya.

Sementara berdasarkan sifat perhitungan yang dilakukan, digunakan dua macam bunga, meliputi:

1. Bunga Fixed atau Tetap

Bunga Fixed atau Tetap pada kredit memiliki karakteristik bahwa besarnya bunga akan tetap sama sepanjang masa kredit masih berlangsung, meskipun situasi pasar mengalami kenaikan atau penurunan. Hal ini karena akad kredit telah ditetapkan di awal dan tidak dapat diubah. Sebagai contoh, jika dalam kesepakatan awal suku bunga yang ditetapkan adalah 12%, maka bunga tersebut akan tetap 12% hingga masa kredit selesai.

Namun, kelemahan dari perhitungan bunga fixed adalah jika suku bunga pasar sedang turun, maka bunga tetap yang ditanggung oleh nasabah terbilang tinggi.

Berikut adalah contoh perhitungan bunga fixed pada kredit dengan pokok sebesar Rp18.000.000, bunga 12% per tahun, dan tenor pinjaman selama 24 bulan:

Bulan 1:

Bunga = 12% x Rp18.000.000/12 x 1 = Rp180.000

Pokok hutang = Rp18.000.000/24 = Rp750.000

Angsuran bulan 1 = Rp750.000 + Rp180.000 = Rp930.000

Bulan 2:

Sisa pokok hutang = Rp18.000.000 – Rp930.000 = Rp17.270.000

Bunga = 12% x Rp17.270.000/12 x 1 = Rp172.700

Angsuran bulan 2 = Rp750.000 + Rp172.700 = Rp922.700

Perhitungan ini berlaku hingga angsuran kredit tuntas atau lunas, mengikuti tenor pinjaman yang dipilih oleh debitur.

2. Bunga Mengambang

Pada sistem bunga mengambang atau floating, tingkat bunga yang diterapkan oleh pihak bank akan menyesuaikan dengan tingkat bunga yang berlaku di pasar, yang berbeda dengan sistem bunga tetap. Karena bunga yang diterapkan adalah mengambang, maka besaran bunga akan naik atau turun mengikuti suku bunga pasar. Jika suku bunga pasar naik, maka besaran bunga pinjaman bank juga akan naik, begitu pula sebaliknya.

Sistem bunga mengambang lazimnya digunakan untuk kredit perumahan, kredit modal usaha, ataupun pinjaman jangka panjang lainnya. Berikut adalah cara menghitung bunga mengambang:

Misalnya, asumsi tingkat suku bunga pada bulan 1 hingga 4 adalah 12%, sedangkan pada bulan 5 hingga 8 adalah 14%. Dalam sistem bunga mengambang, besaran pokok kredit tidak berubah. Sebagai contoh, jika pokok kredit adalah Rp18.000.000 dengan tenor kredit selama 24 bulan, maka perhitungan suku bunganya adalah sebagai berikut:

Untuk perhitungan bulan 1:

Bunga = 12% x Rp18.000.000/12 x 1 = Rp180.000

Pokok kredit = Rp18.000.000/24 = Rp750.000

Angsuran bulan 1 = Rp750.000 + Rp180.000 = Rp930.000

Untuk perhitungan bulan 5:

Bunga = 14% x Rp18.000.000/12 x 1 = Rp210.000

Angsuran bulan 5 = Rp750.000 + Rp210.000 = Rp960.000

Perhitungan ini berlaku hingga masa kredit selesai, di mana besaran bunga akan terus menyesuaikan dengan tingkat suku bunga yang berlaku di pasar.